- Hovedside>

- Skatt - person>

- Skatt ved salg av gårdsbruk

Skatt ved salg av gårdsbruk

Et gårdsbruk har ofte stor verdi og det er nedlagt betydelig arbeid på gårdsbruket. Dette kan ha ledet til en verdistigning. Eierne av gårdsbruket vil derfor være opptatt av om denne verdistigningen er skattefri eller ikke. Salg av gårdsbruk vil dersom nærmere vilkår er oppfylt kunne selges skattefritt.

Når er salg av gårdsbruk skattepliktig?

Ved generasjonsskifte på en gård eller ved alminnelig salg av et gårdsbruk vil det kunne oppstå flere skattemessige konsekvenser det er viktig at man kjenner til.

Det er realisasjonen av gårdsbruket som utløser skatteplikten. En realisasjon vil typisk være salg, men det kan også være et bytte, gavesalg, ekspropriasjon og odelsløsning.

En ren gaveoverføring, arv eller overdragelse mellom ektefeller vil derimot ikke være en realisasjon og heller ikke utløse skatteplikt.

I utgangspunktet er alle gevinster ved realisasjoner skattepliktige og alle tap fradragsberettiget. Fra denne hovedregelen er det gjort en rekke unntak, slik at visse gevinster er skattefrie og visse tap ikke fradragsberettiget.

Våre advokater vil gi deg råd og veiledning om hvordan du bør gå frem for å få forutsigbarhet om skatteplikten.

Gevinst ved salg av gårdsbruk er skattefri dersom følgende vilkår er oppfylt:

- Eiendommen må være et alminnelig gårdsbruk.

- Selgeren må ha eid eiendommen i minst ti år.

- Kjøperen må være i slekt med selgeren.

- Vederlaget kan ikke overstige tre fjerdedeler av antatt salgsverdi.

Dersom forskjellige deler av eiendommen selges til forskjellige kjøpere, må vilkårene vurderes for hvert enkelt salg.

Vi bistår deg med å gi opplysninger til skattemyndighetene slik at du betaler riktig skatt og unngår å måtte betale tilleggsskatt.

- Les mer om: Skatteadvokater – personlig skatt

Hva er et alminnelig gårdsbruk?

Skattefriheten gjelder kun for alminnelig gårdsbruk. Begrepet omfatter både jordbrukseiendom og skogbrukseiendom.

Det mest sentrale momentet i vurderingen av om en eiendom er et «alminnelig gårdsbruk» er utnyttelsen av arealene og om eiendommen har en relevant bygningsmasse, som for eksempel et fjøs ved husdyrsdrift.

Det er videre en forutsetning at eieren eller andre, som for eksempel forpaktere, bruker eiendommen til jordbruksformål som for eksempel husdyrhold, kornproduksjon eller dyrking av grønnsaker, bær og frukt. Det kreves ikke at bruken anses som en inntektsgivende aktivitet.

For at en eiendom skal anses som en skogbrukseiendom, er det et krav at eiendommen har skog som kan avvirkes. En eiendom som hovedsakelig består av uproduktiv utmark kan derfor ikke anses som en skogbrukseiendom. Det kreves likevel ikke at skogdriften må være en inntektsgivende aktivitet.

Dersom eiendommen hovedsakelig brukes til spesialproduksjon, kan den ikke regnes som et alminnelig gårdsbruk. Dette gjelder eksempelvis rene gartnerieiendommer, spesialproduksjon av fjørfe og slaktegris og oppdrett av pelsdyr. Heller ikke eiendommer som er spesielt utbygget til avl og trening av hester eller drift av ridesenter kan anses som alminnelig gårdsbruk.

Må eiendommen være eid av selger i minst ti år?

Eiendommen må være eid av selgeren i minst ti år for å oppnå full skattefrihet.

Dersom man ikke har eid eiendommen i ti år, kan man likevel få en forminsket gevinst til beskatning. Den delen av gevinsten som skal beskattes vil bli mindre for hvert år frem til den etter ti år er skattefri. Ved salg i løpet av de første fem årene av eiertiden vil gevinsten være skattepliktig i sin helhet.

| År man har eid eiendommen: | Skattepliktig del av gevinsten |

| 6 år | 4/5 av gevinsten |

| 7 år | 3/5 av gevinsten |

| 8 år | 2/5 av gevinsten |

| 9 år | 1/5 av gevinsten |

Eiertid rundes av nedover til nærmeste hele år. Man får kun forminsket gevinst når de øvrige vilkårene er oppfylt.

Våre advokater hjelper deg med å beregne gevinstens størrelse.

Eiertid følger reglene om kontinuitet. Dette innebærer at dersom du har overtatt et alminnelig gårdsbruk ved arv eller gave etter 1. januar 2014, kan du legge arvelaters/givers eiertid til din egen.

EKSEMPEL:

Du arver et gårdsbruk etter din mor. Din mor har bodd der i syv år. Etter at du har bodd der i tre år, har dere til sammen oppfylt vilkåret om eiertid i 10 år. Du kan da selge eiendommen skattefritt dersom de øvrige vilkårene er oppfylt.

Må kjøperen være i slekt med selgeren?

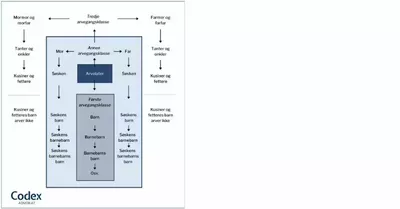

Kjøperen må være i slekt med selgeren for å oppnå skattefritak. Regelen følger arvelovens bestemmelser om slektskap.

Dersom du er arveberettiget etter arveloven, er du i slekt med selgeren. Kjøperen må være i selgerens eller selgerens ektefelles slekt i opp eller nedstigende linje (barn, barnebarn og så videre, foreldre, besteforeldre og så videre), i første sidelinje (søsken, søskens barn og så videre) og i annen sidelinje så nære som søskenbarn. Barn av søskenbarn oppnår dermed ikke skattefritak.

Regelen innebærer at et gårdsbruk ikke kan selges skattefritt til samboer, samboers særkullsbarn eller svigersønn/svigerdatter.

- Les mer om: Arverekkefølgen etter arveloven

Hvor stort kan vederlaget være?

Vederlaget kan ikke overstige tre fjerdedeler av antatt salgsverdi. Antatt salgsverdi vil være markedsverdien ved salg til utenforstående. Det er ikke et vilkår at vederlaget reduseres med et åsetesfradrag. Reduksjonen fra antatt salgsverdi kan også være gave eller forskudd på arv.

Hva som er markedsverdien på salgstidspunktet kan man måtte dokumentere overfor skattekontoret. Det bør derfor avholdes en uavhengig takst i tilknytning til salget.

Kan våningshuset likevel selges skattefritt?

Dersom du ikke oppfyller vilkårene for skattefritt salg av gårdsbruk kan, dersom visse vilkår er oppfylt, likevel våningshuset på gården med naturlig arrondert tomt selges skattefritt. Våningshuset på gården følger reglene om salg av bolig, hvor det er andre vilkår som stilles for skattefrihet. Gevinst ved salg av våningshuset er skattefri når man har eid dette i mer enn ett år når realisasjonen finner sted eller avtales og brukt det som egen bolig minst ett av de to siste årene forutfor realisasjonen.

Hvis du selger et gårdsbruk med skattepliktig gevinst hvor våningshuset kan selges skattefritt, må du fordele salgssummen mellom våningshuset og gårdsbruket for øvrig. Dette kan for eksempel gjøres ved hjelp av en takst.

- Les mer om: Skatt ved salg av bolig

Er gevinst ved salg av tomt fra gårdsbruk skattepliktig?

Gevinst ved salg av en tomt fra et gårdsbruk vil alltid være skattepliktig, mens et tap vil være fradragsberettiget.

- Les mer om: Skatt ved salg av tomt

Er gevinst ved salg av nedlagt gårdsbruk skattepliktig?

Dersom gårdsbruket ikke lenger brukes til jordbruksformål, kan ikke eiendommen anses som et alminnelig gårdsbruk, se punkt 2. Våningshuset med en naturlig arrondert tomt kan likevel selges skattefritt etter reglene om salg av bolig.

Hvis eiendommen har skogareal, kan dette likevel anses som alminnelig skogbruk og selges skattefritt etter reglene om gårdsbruk.

Ved salg av nedlagt gårdsbruk må det vurderes om gårdsbruket er varig nedlagt eller om det kun er et midlertidig opphør av drift. Ved tvilstilfeller kan man legge til grunn at gårdsbruket er varig nedlagt dersom eiendommen ikke har blitt brukt til jordbruksformål de siste 4-5 årene.

Bindende forhåndsuttalelse

Dersom du er usikker på hvordan en transaksjon, eksempelvis salg av gårdsbruk, skal behandles skattemessig, kan du be om en bindende forhåndsuttalelse. I en bindende forhåndsuttalelse vil skattemyndighetene gi en uttalelse om hvordan vi vil behandle en fremtidig disposisjon, som for eksempel hvorvidt en gevinst ved salg av gårdsbruk vil være skattepliktig eller ikke.

Våre advokater hjelper deg med å utarbeide en anmodning om bindende forhåndsuttalelse.

- Les mer om: Bindende forhåndsuttalelse

Bli kjent med våre advokater i dag

Hva skjer når du tar kontakt med oss?

• Du får en vurdering av behovet for advokatbistand.

• Du får gode råd og juridisk støtte gjennom hele din sak.

• Du får informasjon om hvilke rettigheter du har i din sak.

Dette lover vi deg

• Du vil få ærlige og tydelige råd om muligheter, kostnader, risikoer og mulige resultater i din sak.

• Du vil få bistand fra en dedikert og spesialisert advokat, som jobber sammen med deg for å oppnå et best mulig resultat.

• Du vil få svar på alle dine spørsmål om skatt.

• Dine interesser vil bli ivaretatt.

• Du vil få en bekymring mindre.

Hvorfor bør du velge Codex Advokat?

• Vår skatterettsavdeling består av 5 dyktige advokater med bred erfaring innenfor skatterettslige problemstillinger.

• Vi bistår deg uansett hvor i landet du befinner deg.

• Vi er genuint interessert i å sørge for at våre klienter får en bekymring mindre.

• Vi bistår deg både med skatt for selskap og skatt for privatpersoner.

Vi bistår klienter over hele landet.

Ring

22 93 38 50

Ring

22 93 38 50